Przepisy o rachunkowości nie narzucają żadnej spółce terminu, w którym powinna ona podzielić wypracowany zysk. Określają jednak, że powinna w pierwszym kroku zatwierdzić sprawozdanie finansowe za dany rok, a następnie podjąć uchwałę wskazującą sposób podziału zysku. Istnieje szereg możliwości podziału zysku, który spółka może wybrać. W tym artykule szczegółowo przedstawiono kilka z nich.

Wypłata dywidendy

Najpowszechniej stosowanym sposobem podziałem zysku w firmie jest wypłata dywidendy, będąca formą dochodu od kapitału wypłacaną w spółkach z ograniczoną odpowiedzialnością i spółkach akcyjnych. Termin wypłaty dywidendy może regulować uchwała.

Istnieją dwie formy wypłaty dywidendy:

- w postaci środków pieniężnych,

- w postaci innych środków pieniężnych, które ma spółka, mogą nimi być np. akcje lub nieruchomości.

Wysokość kwoty do podziału nie musi obejmować tylko zysku z poprzedniego roku obrotowego, ale również może uwzględniać kwoty pochodzące z kapitału zapasowego i kapitałów rezerwowych oraz niepodzielone zyski z lat poprzednich, tak więc dywidendę można wypłacić również w sytuacji, gdy w poprzednim roku obrotowym spółka nie odnotowała żadnych zysków, a wykazała jedynie stratę.

Warto nadmienić, że kwota do podziału nie musi zawierać całej sumy wypracowanych przez firmę zysków. Walne zgromadzenie akcjonariuszy lub zgromadzenie wspólników może podjąć decyzję, że część zysków chce przeznaczyć np. na przyszłe inwestycje w spółce. Tak więc wypłacona kwota dywidendy będzie w tym przypadku niższa.

W sytuacji wypłaty dywidendy istnieją również dwa pojęcia, który należy umiejętnie rozróżniać. Jest to „dzień dywidendy” i „dzień wypłaty dywidendy”, ponieważ odnoszą się one do innych zdarzeń. Dzień dywidendy to dzień, według którego ustala się listę wspólników (akcjonariuszy) uprawnionych do otrzymania dywidendy. Dzień wypłaty dywidendy to dzień, w którym spółka wypłaca dywidendy wspólnikom lub akcjonariuszom.

Przy wyborze tej formy podziału zysku spółki należy pamiętać też o podatku od dywidendy. W każdym przypadku płatnikiem podatku jest zawsze spółka, która wypłaca dywidendę. Inne obowiązki sprawozdawcze oraz regulacje zależne są od podmiotu, któremu spółka wypłaca dywidendę. Wspólnikowi, który jest osobą fizyczną, spółka pobiera podatek dochodowy w wysokości 19%, ale nie pomniejszając przychodu o koszty uzyskania. Pobrany podatek spółka ma obowiązek przekazać do właściwego urzędu skarbowego do 20. dnia następnego miesiąca, w którym pobrano podatek. Ponadto spółka przesyła deklarację PIT-8AR, której termin obowiązuje do końca stycznia roku następnego po roku podatkowym.

Wypłata dywidendy na rzecz udziałowców/akcjonariuszy będących osobami fizycznymi nie podlega składkom ZUS. Natomiast jeżeli udziałowcy/akcjonariusze nie mają na terytorium Rzeczypospolitej Polskiej miejsca zamieszkania/siedziby lub zarządu, podatek dochodowy należy pobrać z uwzględnieniem umów w sprawie unikania podwójnego opodatkowania, których stroną jest Rzeczpospolita Polska (art. 22a ustawy o podatku dochodowym od osób prawnych). Jednak zastosowanie stawki podatku wynikającej z właściwej umowy w sprawie unikania podwójnego opodatkowania albo niepobranie podatku zgodnie z taką umową jest możliwe pod warunkiem udokumentowania miejsca siedziby podatnika do celów podatkowych zaświadczeniem (certyfikat rezydencji), wydanym przez właściwy organ administracji podatkowej.

W przypadku, gdy wspólnik jest inną spółką kapitałową, spółka wypłacająca dywidendę pobiera podatek dochodowy w wysokości 19% uzyskanego przychodu, który powinna przekazać do właściwego urzędu skarbowego do 7. dnia miesiąca następującego po miesiącu, w którym pobrano podatek. Płatnik podatku przesyła również deklarację CIT-5 do urzędu skarbowego, informując o wysokości pobranego podatku.

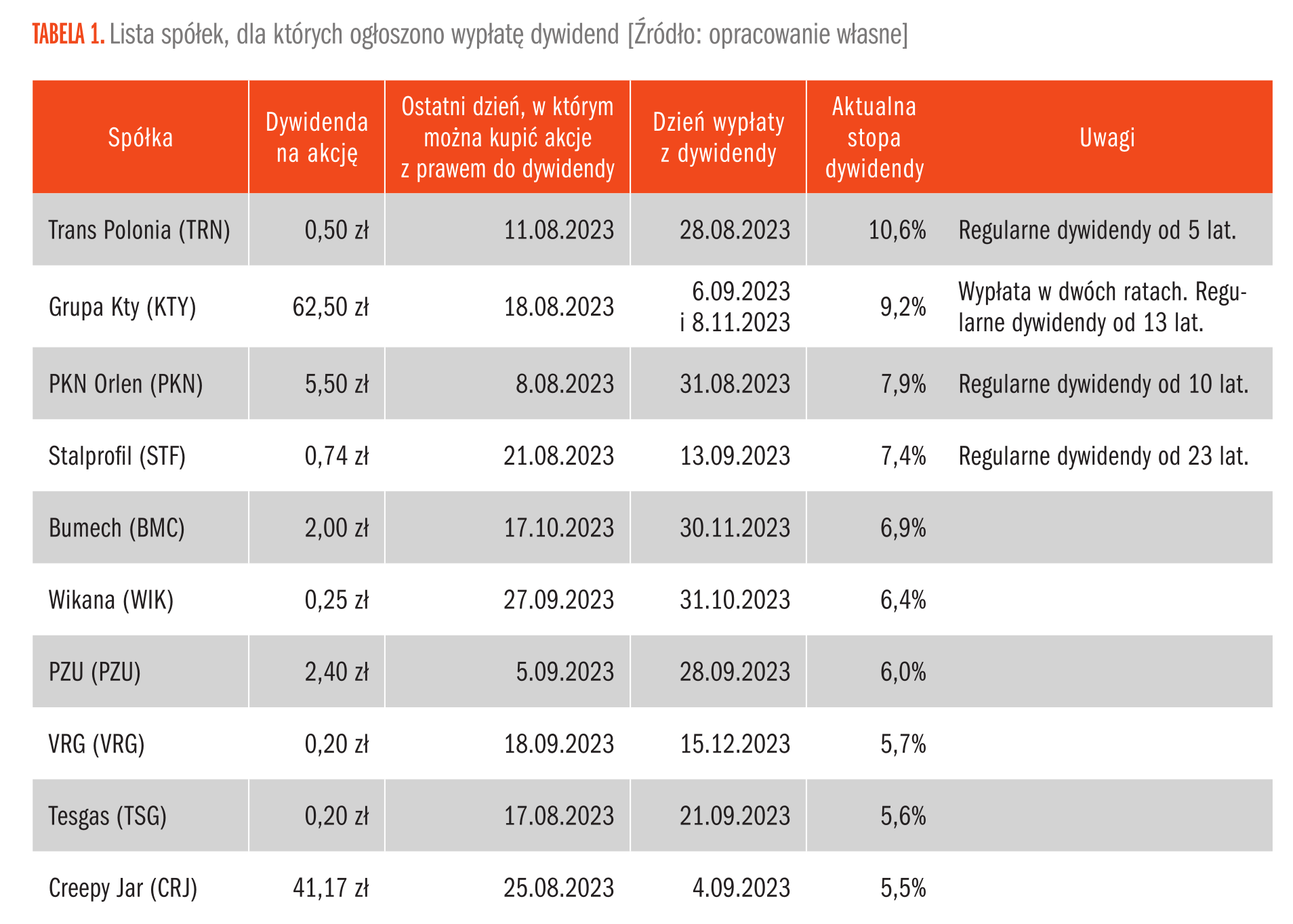

Poniżej przedstawiono przykładową listę spółek, dla których ogłoszono wypłatę dywidend. Pierwsze miejsce zajmuje spółka Trans Polonia, której aktualna stopa dywidendy to aż 10,6%. Spółka ta cechuje się regularnością wypłat dywidend od pięciu lat.

Pozostałe 48% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuŹródło: Controlling i Rachunkowość Zarządcza nr 05/2024