Jeżeli chcesz poznać wartość pieniędzy,

Spróbuj ich trochę od kogoś pożyczyć.

Benjamin Franklin

Płatności za kupowane od dostawców towary, materiały i usługi stanowią zwykle znaczną część wydatków pieniężnych każdego biznesu. Nierzadko kupujący otrzymują od sprzedających tzw. kredyt kupiecki, czyli odroczenie zapłaty za przedmiot zakupu o ustaloną liczbę dni od daty jego otrzymania. Zazwyczaj odroczenie płatności jest darmowe i nie wiąże się z żadnymi kosztami. Wpływa to pozytywnie na przepływy pieniężne kupującego. Uzyskanie od dostawcy kredytu kupieckiego nie jest łatwe. Zwykle udzielane jest tylko solidnym i wiarygodnym odbiorcom. Miernikiem stopnia korzystania z kredytu kupieckiego od dostawcy jest wskaźnik cyklu rotacji zobowiązań (DPO). Wielkość tego wskaźnika pozwala szybko i niejako „z lotu ptaka” ocenić sprawność jednostki w negocjowaniu z dostawcami warunków kredytu kupieckiego i stopnia jego faktycznego wykorzystania.

Artykuł prezentuje instytucję kredytu kupieckiego oraz jej zalety z punktu widzenia sprzedającego, jak i kupującego. Wskazuje na związane z taką formą sprzedaży ryzyka. Prezentuje, czym jest wskaźnik cyklu rotacji zobowiązań (DPO) i jego związek z otrzymanym przez jednostkę kredytem kupieckim. Przedstawia sposób obliczenia wskaźnika DPO oraz wyjaśnia jak należy interpretować jego wielkość oraz zmiany z okresu na okres. Doradza co należy uwzględniać oceniając, czy poziom DPO spółki jest na poziomie optymalnym, czyli możliwie najkorzystniejszym finansowo. Na koniec w artykule opisano i zaproponowano praktyczne działania, które prowadzą do zwiększenia wskaźnika DPO, czyli wydłużenia okresu korzystania z darmowego kredytu kupieckiego oferowanego przez dostawców.

1. Darmowy kredyt kupiecki, czyli zakup z odroczonym terminem płatności

Przedsiębiorstwa, nabywając od dostawców towary i usługi (a także materiały, produkty itp.), otrzymują niekiedy możliwość dokonania zapłaty za nie w późniejszym terminie. Odroczony termin płatności, na który zgadza się dostawca, nazywany jest kredytem kupieckim. Strony umowy sprzedaży, tj. sprzedawca (czyli dostawca) oraz kupujący (czyli nabywca towaru) samodzielnie określają warunki kredytu kupieckiego. Nierzadkim zjawiskiem jest całkowita rezygnacja z podpisywania umowy, czyli praktyka polegająca na wystawieniu faktury z odroczonym terminem płatności.

Kredyt kupiecki przynosi korzyści obu stronom transakcji. Przedsiębiorca udzielający kredytu kupieckiego zyskuje, gdyż w oczach potencjalnych klientów współpraca z nim jest bardziej atrakcyjna. Może on w ten sposób pozyskać stałych kontrahentów, a zatem zapewnić sobie stałe kanały dystrybucji oferowanych towarów lub usług. Z kolei dla kupującego, kredyt kupiecki jest jedną z bardziej atrakcyjnych form finansowania działalności gospodarczej. Przez pewien okres może on dysponować środkami finansowymi sprzedawcy. Najczęściej kredyt kupiecki oferowany jest bezpłatnie, co oznacza, że nabywcy nie ponoszą kosztów odsetkowych za okres pomiędzy dniem, w którym sprzedawca wydał im przedmiot sprzedaży a dniem zapłaty za niego.

Kredyt kupiecki jest konkurencyjny wobec kredytów i pożyczek bankowych pod względem kosztowym. Zwykle określa się go mianem najtańszego kredytu: kupujący nie musi angażować swoich własnych środków ani uruchamiać kredytów obrotowych. Nie wymaga on również wielu formalności (które są konieczne np. przy kredycie bankowym). Jest to więc rozwiązanie charakteryzujące się dużą wygodą. Koszt kredytu kupieckiego sprowadza się do utraty zniżki, jaką klient prawdopodobnie otrzymałby przy natychmiastowym uregulowaniu należności.

Kredyt kupiecki udzielany jest takim przedsiębiorstwom, do których sprzedający ma zaufanie, czyli albo współpraca z nimi trwa już dłuższy okres czasu albo też ich wiarygodność płatnicza (opinia kredytowa) jest wystarczająco wysoka. Okres, na jaki kredyt kupiecki zostaje udzielony, zależy od: specyfiki branży, w jakiej działają firmy, rodzaju towaru i jego ceny. W rezultacie jest on ustalany indywidualnie między przedsiębiorcami. Może wynosić zaledwie kilka dni (gdy przedsiębiorcy dopiero rozpoczynają współpracę) lub kilka tygodni. Najczęściej jednak okres kredytowania oscyluje pomiędzy 14 a 30 dni. Taki termin w większości przypadków jest wystarczający, aby przedsiębiorca spieniężył otrzymany towar i mógł uregulować zobowiązanie. Po stronie podmiotu udzielającego kredytu nie powoduje on z kolei konieczności sięgania po zewnętrzne finansowanie, aby uregulować choćby zobowiązania podatkowe.

Finansowanie się z darmowego kredytu kupieckiego jest korzystne dla kupującego. Dzięki temu może on:

- poprawić swoją płynność finansową, gdyż środki finansowe, które należne są za zakupione towary, materiały itd. pozostają przez pewien czas do jego dyspozycji. Może je przeznaczyć np. na inwestycje krótkoterminowe lub na finansowanie bieżących operacji,

- zredukować swoje koszty i przez to zwiększyć konkurencyjność dzięki możliwości zaoferowania swoich produktów i/lub usług po niższych cenach,

- zrezygnować z kredytów bankowych lub je ograniczyć,

- zaoszczędzić czas – w przypadku kredytu kupieckiego przedsiębiorca nie musi formalnie aplikować o jego przyznanie (tak jak ma to miejsce w przypadku kredytu bankowego).

Mimo że dla sprzedającego kredyt kupiecki ma również sporo zalet i pozwala przede wszystkim pozyskiwać klientów, to niesie ze sobą takie ryzyka jak:

- dostawca musi liczyć się z tym, że nie otrzyma płatności na czas lub też – w skrajnych przypadkach – nie odzyska w ogóle pieniędzy,

- opóźnione płatności lub nieściągalne należności powodują, że sprzedający może mieć problem z regulowaniem własnych zobowiązań i nie mieć środków na bieżącą działalność i/lub inwestowanie w dalszy rozwój.

Z powodu ryzyka niewypłacalności kontrahentów lub opóźnień zapłaty przez nich faktur, dostawcy często stosują różne metody oceny wiarygodności płatniczej swoich odbiorców oraz wdrażają różne zabezpieczenia się przed tym ryzykiem (o czym będzie też mowa w dalszej części artykułu). Oceny wiarygodności kredytowej kupującego mogą – i mają – wpływ na wielkość i długość udzielanego przez dostawców kredytu kupieckiego

2. Cykl rotacji zobowiązań (DPO) jako miernik stopnia korzystania z kredytu kupieckiego

Cykl rotacji zobowiązań (po angielsku – days payable outstanding, DPO) to wskaźnik finansowy, który ukazuje przeciętny czas, w jakim przedsiębiorstwo reguluje swoje zobowiązania wobec dostawców. Jest to miernik, który określa, ile przeciętnie upływa dni od momentu powstania zobowiązania wobec kontrahentów (tj. dnia otrzymania od dostawcy przedmiotu zakupu) do momentu, w którym zostaną one spłacone.

Wskaźnik DPO często jest nazywanym miernikiem kredytu kupieckiego. Wskazuje on, przez jak długi okres czasu spółka korzysta z obcych środków pochodzących z otrzymanego kredytu kupieckiego i może nimi finansować swoją działalność. Wskaźnik DPO jest to miara finansowa, która pozwala szybko i niejako „z lotu ptaka” ocenić, jak efektywne są działania podmiotu w zakresie negocjowania warunków dostaw i płatności za zakupione towary, materiały, usługi itd. oraz w jakim stopniu faktycznie korzysta on z wynegocjowanych warunków kredytu kupieckiego.

Otrzymany przez przedsiębiorstwo kredyt kupiecki, którego przeciętną długość pokazuje wskaźnik DPO (cykl rotacji zobowiązań) powoduje, że środki finansowe, które należne są za zakupione towary, materiały, usługi itd., pozostają przez pewien czas do dyspozycji kupującego. W związku z tym, można je przeznaczyć m.in. na inwestycje krótkoterminowe bądź też np. na finansowanie bieżących operacji. Dlatego też taka sytuacja powinna przyczyniać się do poprawy płynności finansowej przedsiębiorstwa.

Z punktu widzenia kupującego, im większy jest wskaźnik, tym lepiej, ponieważ w tym większym stopniu przedsiębiorstwo korzysta z nieoprocentowanych źródeł finansowania, jakim są kredyty kupieckie. Zwiększenie wartości tego wskaźnika, czyli wydłużenie cyklu rotacji zobowiązań nie jest łatwym zadaniem, gdyż dostawcy zazwyczaj oczekują od kupującego otrzymania zapłaty za dostawy w jak najkrótszym czasie.

Przeważnie, im dłuższy jest cykl rotacji zobowiązań, tym lepsza jest kondycja finansowa przedsiębiorstwa. Dzieje się tak ponieważ otrzymuje ono coraz więcej czasu na spłatę zobowiązań i przez dłuższy czas może darmowo czerpać korzyści finansowe z oddanych mu do dyspozycji obcych środków finansowych. Wydłużający się wskaźnik DPO wskazuje również na wzrost efektywności jednostki w zakresie negocjacji warunków kredytu kupieckiego.

W sytuacji przeciwnej, czyli gdy mamy do czynienia ze skracającym się cyklem rotacji zobowiązań, może to świadczyć o pogarszającej się sytuacji płynnościowej jednostki gospodarczej. W takim przypadku, ma ona coraz mniej czasu na regulowanie zobowiązań wobec dostawców z tytułu zakupionych dostaw i usług.

3. Obliczanie cyklu rotacji zobowiązań (DPO)

Do obliczenia cyklu rotacji zobowiązań (DPO) niezbędna jest znajomość wartości kosztów sprzedanych produktów (materiałów, towarów, usług) oraz zobowiązań z tytułu dostaw i usług (inaczej zobowiązań handlowych). Formuła obliczania ma następującą postać:

Warto pamiętać, że dane w powyższym wzorze pochodzą zarówno z bilansu, jak i z rachunku zysków i strat. Bilans ukazuje stan pasywów (w tym zobowiązań) na dany dzień, zaś rachunek zysków i strat prezentuje dane, w tym koszty sprzedanych produktów (materiałów, towarów, usług), za pewien okres. Różnice w ich budowie sprawiają, że aby doprowadzić je do porównywalności, to dane pochodzące z bilansu uśrednia się, pokazując ich przeciętną wartość w analizowanym okresie. Zazwyczaj odbywa się to poprzez sumowanie wartości zobowiązań handlowych z początku roku obrotowego i z jego końca. Sumę należy potem podzielić przez dwa.

W liczniku wzoru jako zobowiązania należy podstawić wartość „zobowiązań z tytułu dostaw i usług” (tzw. zobowiązania handlowe), czyli takie środki pieniężne, które zostaną zapłacone przez jednostkę w przyszłości za wykonane na naszą rzecz dostawy materiałów, usług i towarów, które stanowią następnie elementy kosztu wytworzenia. Nie należy uwzględniać pozostałych zobowiązań (tzw. zobowiązań niehandlowych). Obejmują one bowiem m.in. zobowiązania z tytułu podatków i ubezpieczeń społecznych, zobowiązania wobec pracowników czy inne. Dlatego też, zgodnie z podstawowymi założeniami omawianego wskaźnika, który ma za zadanie pokazać jak szybko jednostka dokonuje płatności za zakup produktów, materiałów, usług i towarów, nie powinno się ich ujmować we wzorze na jego obliczenie.

W mianowniku wzoru najczęściej znajduje się wartość kosztów sprzedanych produktów (materiałów, towarów, usług). Oznacza to, że w sprawozdaniu sporządzonym zgodnie z krajowymi standardami rachunkowości będą to koszty wytworzenia sprzedanych produktów i usług oraz/lub wartość sprzedanych towarów i materiałów. W niektórych raportach, które zostały sporządzone wg innych standardów sprawozdawczości finansowej, ta pozycja może się nie pojawić. W takim przypadku mogą to być koszty własne sprzedaży, lub koszt wytworzenia produkcji sprzedanej, czyli odpowiednik anglojęzycznego pojęcia costs of goods sold (COGS).

Wzór na cykl rotacji zobowiązań (DPO) zawiera przemnożenie przez liczbę dni w analizowanym okresie. Liczbę ta powinna być taka sama jak długość okresu, za który zostały poniesione koszty wytworzenia ujęte w mianowniku wzoru. Zazwyczaj analiza rotacji zobowiązań odnosi się do pełnego roku, więc wielkość mnoży się przez 365 dni, zaś w mianowniku konsekwentnie ujmuje się roczne koszty wytworzenia produktów i/lub towarów.

Należy przy tej okazji wskazać, że wiele popularnych źródeł podaje inny wzór na obliczenie wskaźnika DPO. W tej często spotykanej wersji obliczania tego wskaźnika w mianowniku umieszczane są przychody ze sprzedaży.

Zdaniem autora, ujmowanie w mianowniku przychodów ze sprzedaży (zamiast kosztów wytworzenia) nie jest metodologicznie poprawne, bo przecież w analizie cyklu rotacji zobowiązań (DPO) chodzi o obliczenie szybkości zapłaty jednostki za zakupione materiały, usługi i towary (czyli zapłaty za składniki kosztów sprzedanych produktów jednostki). Różnica między przychodami a kosztami (czyli marża brutto) może być nierzadko bardzo istotna (nawet do 20–30%), co ewidentnie może prowadzić do zniekształcenia obliczonej wartości wskaźnika DPO. Uwzględniając w mianowniku wzoru przychody (a nie koszty!), obliczona w ten sposób długość rotacji cyklu zobowiązań mogłaby być zaniżona (np. gdy jednostka wypracowuje istotną dodatnią marżę).

4. Czy istnieje optymalna wielkość wskaźnika DPO?

Szybkość rotacji zobowiązań, czyli wielkość wskaźnika DPO ma charakter względny. Podobnie jak dla innych wskaźników finansowych nie istnieje jeden obiektywny, optymalny poziom DPO. Interpretując wielkość wskaźnika DPO dla danego przedsiębiorstwa należy patrzeć całościowo oraz zawsze analizować go w porównaniu do innych czynników i wielkości finansowych. Obliczenie DPO pozwala poznać, po ilu przeciętnie dniach przedsiębiorstwo płaci swoje zobowiązania, ale ta informacja nie wskazuje bezwzględnie, czy to jest dobrze czy źle – dopóki nie zweryfikuje ono jeszcze tego jak wartość jej DPO ma się w stosunku do innych – poniżej omówionych – parametrów finansowych.

Wielkość DPO przedsiębiorstwa jest relatywna (względna). Ustalając, czy cykl rotacji zobowiązań (DPO) przedsiębiorstwa jest optymalny, czyli możliwie najkorzystniejszy finansowo do uzyskania w danych warunkach, trzeba porównać jego wartość do takich wielkości jak:

- przeciętna wielkość wskaźnika DPO branży, w której działa przedsiębiorstwo,

- stopień wykorzystania kredytu kupieckiego od dostawców przez bezpośrednich konkurentów przedsiębiorstwa,

- szybkość rotacji należności, mierzonej wskaźnikiem cyklu rotacji należności przedsiębiorstwa (DSO) oraz długości jego cyklu konwersji gotówki (CCC).

Analizując, czy cykl rotacji zobowiązań (DPO) przedsiębiorstwa znajduje się na optymalnym poziomie, powinna ono weryfikować to w drodze wykonania poniższych kroków.

Po pierwsze – przedsiębiorstwo powinno porównać, jak jego DPO wygląda na tle średniego wskaźnika DPO całej jej branży.

Po drugie – jeżeli jego wskaźnik DPO jest krótszy niż przeciętny w branży, wówczas przedsiębiorstwo powinno rozważyć wydłużenie cyklu rotacji zobowiązań. Jednakże powinno pamiętać, że robiąc to nie powinno to go kosztować utraty dobrego dostawcy lub też utraty korzystnych warunków dostawy. Mając te dwie kwestie na uwadze, jeżeli przedsiębiorstwo wydłuży swoje DPO do przeciętnego poziomu tego wskaźnika w jego branży, wówczas powinno być w stanie uzyskać dodatkowe wolne środki pieniężne, które pozytywnie wpłyną na jego płynność finansową.

Po trzecie – jeżeli jego wskaźnik DPO jest dłuższy niż przeciętny w branży, wówczas przedsiębiorstwo powinno rozważyć skrócenie cyklu rotacji zobowiązań. Robiąc to, nie powinno zapominać, że dzięki temu prawdopodobnie spowoduje zwiększenie satysfakcji dostawców. Ten ruch należy próbować powiązać z tym, aby w wyniku tego dostawcy byli w stanie zaoferować mu lepsze warunki dostawy (czyli np. skrócenie czasu dostawy, obniżenie ceny, zwiększenie jakości itd.).

Po czwarte – przedsiębiorstwo powinno obserwować, jak jego bezpośredni konkurenci podchodzą do kwestii korzystania z kredytu kupieckiego od ich dostawców. Jeżeli przedsiębiorstwo będzie to regularnie monitorować, wówczas będzie w stanie zrozumieć jakie skutki (w tym finansowe) przynosi stosowane przez nich podejście. Dzięki temu uzyska lepsze rozeznanie i zrozumienie co do tego, czy samo powinno dążyć do wydłużenia bądź skrócenia swojego cyklu szybkości zapłaty zobowiązań, mierzonego przez wskaźnik DPO.

Na koniec – przedsiębiorstwo równocześnie z analizą wskaźnika DPO, powinno patrzeć na pozostałe 2 elementy swojego cyklu konwersji gotówki, czyli DSO (cykl rotacji należności) oraz DIO (cykl rotacji zapasów). To da jednostce bardziej pełny obraz co do kluczowych elementów wpływających na jej operacyjne przepływy pieniężne. Powinno to jej pomóc zwiększyć efektywność w zakresie płynności finansowej.

Przede wszystkim należy zwracać uwagę, aby DPO było dłuższe niż DSO, gdyż wtedy przedsiębiorstwo będzie wcześniej otrzymywać pieniądze za sprzedane towary aniżeli płacić za ich zakup. Dzięki temu nie będzie musiało angażować do tego własnych środków pieniężnych, a nawet przez okres równy różnicy między DPO a DSO będzie dysponować nadwyżką dodatkowych wolnych środków pieniężnych. W sytuacji odwrotnej (DSO dłuższe niż DPO), przedsiębiorstwo będzie musiało pozyskiwać środki finansowe na sfinansowanie tej luki, a to zazwyczaj wiąże się z kosztami finansowania (odsetkami).

Gdy przedsiębiorstwo ma na stanie istotną wartość zapasów (np. wyprodukowanych wyrobów gotowych lub półproduktów ewentualnie niesprzedanych towarów), wówczas do powyższej analizy należy dodać jeszcze wskaźnik DIO (wskaźnik cyklu rotacji zapasów). W miarę możliwości, suma DSO oraz DIO powinna być w jak największym stopniu pokryta przez DPO, a w idealnej sytuacji powinna być krótsza.

Próbując podsumować powyższe trzeba stwierdzić, że pożądany poziom wskaźnika DPO dla przedsiębiorstwa to taki, w którym:

- nie jest on krótszy niż przeciętny poziom DPO obliczonych dla jego branży oraz nie krótszy niż poziom DPO bezpośrednich konkurentów przedsiębiorstwa (chyba, że z jakichś powodów jednostka korzysta z krótszego kredytowania kupieckiego w zamian za korzystne inne warunki dostawy, jak np. bardzo korzystna cena),

- jeżeli przedsiębiorstwo ma możliwości oddziaływania (np. silna pozycja negocjacyjna wobec swoich dostawców), to powinno próbować dążyć do wydłużania DPO, ale tak aby nie stracić korzystnych warunków biznesowych, takich jak np.:

- koszty (czyli np. korzystna cena, istotny rabat (opust cenowy) za osiągnięcie ustalonych rocznych pułapów obrotu),

- jakość (czyli niski wskaźnik reklamacji jakościowych)

- terminowość i niezawodność dostaw (czyli ilość dostaw na czas i w pełnej zamówionej ilości, zadowalający średni czas dostawy),

- wskaźnik DPO przedsiębiorstwa nie jest krótszy niż jego wskaźnik DSO.

Przeprowadzając analizę wskaźnika DPO należy mieć na uwadze, że w niektórych przypadkach ten wskaźnik może znajdować się na pożądanym poziomie, ale równocześnie może to być wprowadzające w błąd, bo wynika to tylko z kurczenia się działalności jednostki. Podczas interpretacji rezultatów należy więc pamiętać, że na długość cyklu rotacji zobowiązań wpływają zmiany wartości zobowiązań handlowych, a także kosztów. Może więc okazać się, że wartość wskaźnika znajduje się na pożądanym poziomie, ale jednostka wykazuje coraz mniejszy stan zobowiązań oraz kosztów. Ten stan rzeczy może być spowodowany zmniejszeniem skali działalności gospodarczej. Dlatego też, wartość wskaźników nie powinna być interpretowana w oderwaniu od analizy danych pierwotnych.

PRZYKŁAD

Optymalna wartość wskaźnika cyklu rotacji zobowiązań (DPO) jest relatywna

Spółka „ALFA” prowadzi sprzedaż towarów, które kupuje od swoich dostawców na odroczony termin płatności (zakupy na kredyt kupiecki). Równocześnie spółka umożliwia swoim odbiorcom zapłatę za sprzedawane im przez siebie towary również po upływie określonej liczby dni (spółka sprzedaje na odroczony termin płatności). Dla uproszczenia przykładu przyjęto założenie, że spółka nie ma istotnej wartości zapasów. W efekcie tego do analizy nie bierze się trzeciego elementu cyklu konwersji gotówki (CCC), czyli wskaźnika rotacji zapasów (DIO).

Osiągnięte przez spółkę przez 2 lata wartości przedstawia poniższa tabela:

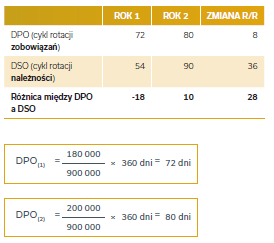

Obliczone na tej podstawie wskaźniki DPO i DSO za obydwa lata oraz ich zmiany rok do roku kształtują się następująco:

Jak widać z powyższego, skala działalności spółki „ALFA” na przestrzeni 2 lat pozostaje na stałym poziomie, czyli przychody ze sprzedaży towarów wynoszą 1 000 000, zaś wartość sprzedanych towarów (koszty) to 900 000.

W roku 1., spółka wynegocjowała od dostawców kredyt kupiecki, który pozwolił jej osiągnąć wskaźnik DPO na poziomie 72 dni. Równocześnie średni cykl ściągalności jej należności (mierzony wskaźnikiem DSO) był krótszy i wynosił 54 dni. Z punktu widzenia płynności finansowej spółki była to sytuacja bardzo korzystna.

W roku 2., spółka „ALFA” zdołała wydłużyć okres przyznawanego jej przez dostawców kredytu kupieckiego, co przełożyło się na wydłużenie DPO o 8 dni. Patrząc jedynie na tę zmianę, wydaje się, że sytuacja płynnościowa spółki poprawiła się, bo spółka może dłużej dysponować środkami pieniężnymi dostawców.

Jednakże analizując całościowo, czyli uwzględniając inny element cyklu konwersji gotówki, czyli jej średni cykl ściągalności jej należności (DSO), który wydłużył się aż o 36 dni (do poziomu 54 dni), to widać, że sytuacja finansowa spółki uległa pogorszeniu w roku 2. Okres inkasa należności (DSO) stał się dłuższy (i wyniósł 90 dni) aniżeli okres rotacji zobowiązań (i wyniósł 80 dni). To spowodowało, że sytuacja płynnościowa spółki pogorszyła się. Spółka musi w roku 2., znaleźć finansowanie tej różnicy pomiędzy DPO a DSO, podczas gdy rok wcześniej to ona sama per saldo korzystała z darmowego finansowania ze strony dostawców.

Powyższa sytuacja jest przykładem na to, że wielkość DPO to kwestia względna (relatywna). Mimo że sam wskaźnik DPO poprawił się, to jednak w porównaniu do równoległej niekorzystnej zmiany DSO, poprawa ta okazała się zbyt mała, aby zrekompensować pogorszenie się warunków inkasa należności spółki. Per saldo zmiana oznaczała pogorszenie płynności finansowej spółki.

5. Jak wydłużyć DPO, czyli jak zwiększyć kredyt kupiecki od dostawców

Przedsiębiorstwo które zamierza wydłużyć swój cykl rotacji zobowiązań (DPO) powinno podejmować działania mające na celu zwiększenie wartości i długości otrzymywanego kredytu kupieckiego od dostawców.

Kredyt kupiecki wymaga zaufania pomiędzy sprzedającym a kupującym. Udzielenie takiego kredytu wiąże się bowiem ze sporym ryzykiem dla sprzedającego, że płatność zostanie opóźniona ponad termin wskazany w umowie lub w ogóle nie nastąpi. Sprzedawca udzielając kredytu kupieckiego kupującemu bierze pod uwagę dotychczasową dobrą współpracę z nim, historię płatniczą danego kontrahenta, a także aktualną i przewidywaną sytuację finansową odbiorcy, która określa i decyduje o jego wiarygodności płatniczej (opinii kredytowej odbiorcy).

Schemat zaprezentowany na Rysunku 1. podsumowuje te obszary, nad którymi jednostka powinna pracować i oddziaływać na nie, aby jej stopień korzystania z darmowego kredytu kupieckiego udzielanego jej przez dostawców był jak największy. A co za tym idzie aby długość wskaźnika cyklu rotacji zobowiązań jednostki (DPO) była jak najdłuższa.

5.1. Wysoka własna moralność płatnicza

Spółka chcącą otrzymywać atrakcyjne i korzystne finansowo kredyty kupieckie (czyli długie terminy płatności za faktury dostawcy oraz wysoką kwotę limitu kupieckiego) powinna starać się budować i podtrzymywać zaufanie do siebie jako do rzetelnego dłużnika, który zawsze i na czas reguluje swoje zobowiązania. W tym celu spółka powinna wykazywać się wysoką własną moralnością płatniczą.

Trzeba dokładać wszelkich starań, aby faktury dostawców były płacone w ustalonym terminie i bez opóźnień. Należy wdrożyć w przedsiębiorstwie odpowiednie procesy obiegu faktur zakupu, które pozwolą w ramach czasowych wyznaczonych przez odroczony termin płatności odpowiednio zweryfikować, zatwierdzić i zaksięgować fakturę dostawcy, a następnie ją zapłacić w terminie. Trzeba zadbać o to, aby problematyczne, sporne przypadki były szybko i transparentnie rozwiązywane (sprawna procedura reklamacyjna). Dzięki temu unika się sytuacji, że przetrzymywane i niezatwierdzone faktury rzutują negatywnie na historię płatniczą spółki. Pamiętać też trzeba, aby wykazywać się dobrą historią płatniczą nie tylko wobec tego dostawcy, u którego chcemy zwiększyć limit kupiecki, ale również w ogóle wobec innych dostawców, gdyż opinia o zachowaniach płatniczych wobec innych podmiotów jest również dość łatwa do pozyskania na rynku.

5.2. Dbanie o pozytywną opinię kredytową

Przy większym wolumenie sprzedaży na kredyt, aby minimalizować ryzyko zatoru płatniczego, sprzedawca poddaje regularnej weryfikacji sytuację finansową odbiorcy (dłużnika), wymaga różnego rodzaju zabezpieczeń, a także ubezpiecza swoje należności w profesjonalnych firmach ubezpieczeniowych. Jako dodatkowe zabezpieczenia sprzedaży z odroczoną płatnością, sprzedawca przy podpisywaniu umowy może zażądać od swojego kontrahenta, aby w dokumencie znalazły się zapisy o konsekwencjach braku terminowej spłaty – karnych odsetkach za zwłokę, zabezpieczeniu wekslowym (weksel in blanco), zastawie ogólnym, poręczeniu lub gwarancji bankowej. Jednym ze sposobów zabezpieczenia swoich interesów przez kredytodawcę jest limit kupiecki. Jest to maksymalny limit, na jaki dany kontrahent może zaciągnąć kredyt. Wraz z czasem, kiedy przedsiębiorca udowodni już, że jest godny zaufania, limit kupiecki może urosnąć. Stosowanie limitu kupieckiego pozwala na ograniczenie strat w wyniku ewentualnej niewypłacalności bądź nierzetelności kontrahenta.

Na wypadek niewypłacalności dłużnika, często podmioty prowadzące sprzedaż na kredyt kupiecki (sprzedaż z odroczonym terminem płatności) ubezpieczają swoje należności. Polega to na tym, że zakład ubezpieczeniowy zobowiązuje się do wypłaty sumy odszkodowania za nieotrzymanie przez ubezpieczającego należności handlowych z tytułu sprzedaży przez niego towarów i usług z odroczonym terminem płatności. Ubezpieczający zobowiązany jest do poniesienia opłaty składki ubezpieczeniowej.

W zależności od tego, jakie są zapisy ogólnych warunków ubezpieczeń, ubezpieczenie kredytu kupieckiego może zagwarantować przedsiębiorcy nie tylko odszkodowanie w momencie, gdy nie dostanie środków od kontrahenta, ale także inne usługi dodatkowe (np. pomoc dla firmy w realizowaniu działań windykacyjnych wobec dłużnika). Z ubezpieczenia w większości korzystają duże i średnie firmy działające na polskim rynku. Niestety, dla mniejszych firm, ubezpieczenie należności może okazać się zbyt kosztowne, stąd też należy pamiętać o innych formach zabezpieczenia.

Ponieważ warto mieć opinię solidnego i wiarygodnego dłużnika, należy zwracać uwagę na te czynniki, które decydują o tym czy spółka jest właśnie w ten sposób postrzegana oraz cieszy się na rynku pozytywną opinią kredytową. Mówiąc tutaj o opinii kredytowej nie ma się tutaj na myśli ratingów kredytowych wystawianych przez wyspecjalizowane agencje ratingowe. Mowa tutaj po prostu o dbaniu o takie czynniki, które sprzedawcy na odroczoną płatność czy też analitycy oceniający ryzyko kredytowe danego podmiotu (np. w wywiadowniach gospodarczych i/lub firmach ubezpieczeniowych) biorą pod uwagę, przyznając danej jednostce dany limit kredytowy. Oczywiście otrzymanie przez odbiorcę oficjalnego ratingu kredytowego wystawianego przez wyspecjalizowaną agencję ratingową, który jest pozytywny, okazuje się na pewno także pomocne.

Duże przedsiębiorstwa prowadzące sprzedaż na odroczoną płatność, a także – a nawet przede wszystkim – firmy ubezpieczeniowe i/lub wywiadownie gospodarcze mają wypracowane metodologie do określania opinii kredytowej o przedsiębiorstwie, czyli (potencjalnym beneficjencie kredytu kupieckiego). Zazwyczaj brane są tutaj pod uwagę takie zagadnienia jak:

- dotychczasowa historia płatnicza – czyli: zachowania płatnicze w odniesieniu do należności handlowych i podatkowych, zachowania płatnicze w odniesieniu do należności ubezpieczonych, dane dotyczące płatności pochodzące od ubezpieczycieli należności,

- ryzyka środowiskowe – czyli: ryzyka krajów, przewidywania ekonomiczne i finansowe co perspektyw branży w której działa dłużnik, otoczenie biznesowe,

- analiza wyników finansowych przedsiębiorstwa – czyli: przychód, rentowność, wskaźnik zadłużenia, cash flow.

Zarządzając przedsiębiorstwem warto pamiętać, aby – w miarę możliwości – tak kształtować powyższe zagadnienia (o ile ma się na nie wpływ), aby potwierdzały one jego wysoką wiarygodność kredytową (płatniczą).

Dane do powyższych analiz i oceny zachowań płatniczych dłużnika pochodzą z różnych źródeł. Przeprowadzając weryfikację wiarygodności płatniczej potencjalnego dłużnika (partnera biznesowego) bierze się pod uwagę takie źródła danych jak:

- publicznie dostępne rejestry i bazy danych (np. KRS, CEIDG),

- bezpośrednie kontakty z firmami,

- opinie analityków ryzyka,

- decyzje ubezpieczeniowe,

- roszczenia z umów ubezpieczenia należności,

- analiza powiązań korporacyjnych i sytuacja finansowa grupy kapitałowej, do której spółka należy,

- dane finansowe publikowane i udostępniane przez przedsiębiorstwo.

Wyniki finansowe przedsiębiorstwa mogą charakteryzować się zmiennością. W jednym roku mogą być lepsze, a w innym mogą ulec istotnemu pogorszeniu. Wydaje się, że – niezależnie od wyników – ich kompleksowe i transparentne komunikowanie do dostawców, wywiadowni czy firm ubezpieczeniowych nie powinno się zmieniać oraz powinno być utrzymywane w takim samym zakresie.

Zmiana podejścia polegająca na tym, aby w sytuacji pogorszenia wyników jednostki unikać ich podawania wydaje się niewłaściwa, a wręcz może przynosić odwrotne skutki. Może rodzić podejrzenie, że u dłużnika dzieje się coś niepokojącego, które może mieć negatywny wpływ na jego wypłacalność. Wtedy unikanie podawania danych i/lub niewłaściwa komunikacja może spowodować, że niejako „z automatu” limity kupieckie są wyłączane i/lub redukowane przez dostawców i ich ubezpieczycieli.

5.3. Ustalenie wskaźnika DPO jako jeden z kryteriów wyboru dostawcy

Czynnikiem pozytywnie wpływającym na poziom wskaźnika DPO powinno być włączenie do kryteriów wyboru danego dostawcy również warunków kredytu kupieckiego oferowanego kupującemu. Chodzi tutaj zarówno o długość odroczenia płatności oraz ewentualną kwotę limitu kupieckiego, która powinna być dopasowana i wystarczająca dla potrzeb zakupowych przedsiębiorstwa od tego dostawcy. Jednostka powinna zdefiniować, jakich warunków płatności oczekuje od dostawcy, które polegają m.in. na odroczeniu terminu płatności za fakturę dostawcy o co najmniej określoną liczbę dni (np. co najmniej 21 dni).

Nie powinno to być oczywiście kryterium decydującym o wyborze danego dostawcy, gdyż na pewno większe znaczenie ma m.in. cena, jakość towaru, terminy dostawy, dostępność. Jednakże w przypadku, gdy kluczowe inne warunki oferowane przez dostawców są analogiczne, wówczas przedsiębiorstwo powinno wybierać tego dostawcę, który oferuje dłuższy i większy kredyt kupiecki.

5.4. Polityka przyśpieszania płatności oraz ograniczania zakupów gotówkowych i przedpłat

Negatywnie na długość cyklu rotacji zobowiązań (wskaźnik DPO) wpływa także akceptowanie przez jednostkę zapłat dla dostawców w formie przedpłat i zaliczek oraz zakupy towarów i materiałów za płatności gotówkowe. W tych sytuacjach, jednostka poniosła już koszty zakupu, a zobowiązania ich dotyczące zostały już z góry opłacone. Przekłada się to na niższą wartość wskaźnika DPO.

Jednostka powinna unikać przyśpieszania płatności, czyli płacenia dostawom wcześniej aniżeli ustalony termin zapłaty. Takie przyśpieszanie płatności – z oczywistych względów – istotnie skraca długość rotacji zobowiązań (DPO). Z punktu widzenia finansowego, przyśpieszenie zapłaty faktury dostawcy może być uzasadnione tylko wtedy, gdy odbywa się pod warunkiem uzyskania skonta. Czyli spółka płaci fakturę dostawcy wcześniej niż ustalony odroczony termin jej zapłaty, ale z tytułu wcześniejszej płatności uzyskuje rabat (skonto), czyli kwota płacona dostawcy pomniejszana jest o wartość skonta. Wysokość skonta powinna być wyższa aniżeli utracony przez spółkę z powodu przyśpieszenia płatności zysk odsetkowy, który by wynikał z dysponowania tymi środkami pieniężnymi.

5.5. Ustalanie terminów płatności faktur dostawcy według daty ich otrzymania (daty wpływu do przedsiębiorstwa)

Warto również zwracać uwagę na to, aby w uzgodnieniach z dostawcą (warunkach współpracy) przyjmować zasadę, że termin płatności faktury dostawcy zaczyna się liczyć od dnia wpływu (otrzymania) poprawnej faktury przez kupujące przedsiębiorstwo. Należy unikać sytuacji, gdy termin płatności faktury zaczyna płynąć od daty jej wystawienia przez dostawcę.

Obliczanie terminu płatności od daty otrzymania faktury powoduje, że:

- przedsiębiorstwo nie ponosi ryzyka opóźnień ze strony dostawcy w wysyłce przez niego faktur (co w przypadku liczenia terminu płatności od daty wystawienia faktury miałoby miejsce),

- w przypadku, gdy wysyłka faktury odbywa się pocztą lub kurierem albo też faktura dostarczana jest osobiście, wówczas przedsiębiorstwo może zyskać nawet dodatkowe 2–3 dni kredytu kupieckiego (oczywiście w przypadku e-faktur tego rodzaju korzyść nie występuje, gdyż faktura jest otrzymywana praktycznie w momencie jej wystawienia).

6. Podsumowanie

Analiza poziomu wskaźnika DPO powinna być rutynową czynnością osób odpowiadających za płynność finansową oraz zarządzających finansami przedsiębiorstwa. Wskaźnik DPO jest miarą finansową, która pozwala zorientować się w skali wykorzystania przez przedsiębiorstwo kredytu kupieckiego, czyli darmowego finansowania udzielanego przedsiębiorstwu przez jego dostawców.

Wskaźnik cyklu rotacji zobowiązań (DPO) pozwala szybko i niejako „z lotu ptaka” ocenić efektywność przedsiębiorstwa w negocjowaniu z dostawcami warunków kredytu kupieckiego oraz sprawność w zarządzaniu płatnościami za zobowiązania wobec dostawców. Jeżeli cykl rotacji zobowiązań jest zbyt krótki lub zbyt długi w stosunku do przeciętnej wartości w branży, w której działa przedsiębiorstwo lub w porównaniu do bezpośrednich konkurentów, wówczas zarządzający powinni przeanalizować co jest tego przyczyną oraz ewentualnie podjąć czynności korygujące ten stan. Jeżeli przedsiębiorstwo wydłuży swoje DPO do przeciętnego poziomu tego wskaźnika w jej branży, wówczas powinno być w stanie uzyskać dodatkowe wolne środki pieniężne, które pozytywnie wpłyną na jego płynność finansową. Jeżeli jego wskaźnik DPO jest dłuższy niż przeciętny dla jego branży, wówczas przedsiębiorstwo powinno rozważyć skrócenie jego cyklu rotacji zobowiązań. Robiąc to, nie powinno zapominać, że dzięki temu prawdopodobnie spowoduje zwiększenie satysfakcji dostawców. Ten ruch należy próbować powiązać z tym, aby w wyniku tego dostawcy byli w stanie zaoferować mu lepsze warunki dostawy (czyli np. skrócenie czasu dostawy, obniżenie ceny, zwiększenie jakości itd.).

Praktyka gospodarcza wskazuje na szereg różnych możliwych działań, które mogą się przyczynić do wydłużenia wskaźnika DPO, czyli do zwiększania korzystania przez jednostkę z darmowego kredytu kupieckiego od dostawców. Wśród nich należy wymienić: zachowanie wysokiej własnej moralności płatniczej, dbanie o pozytywną opinię kredytową, ustalenie wskaźnika DPO jako jeden z kryteriów wyboru dostawcy, odpowiednia polityka przyśpieszania płatności oraz ograniczania zakupów gotówkowych i przedpłat oraz ustalanie terminów płatności faktur dostawcy według daty ich wpływu do przedsiębiorstwa. Warto je poznać i stosować w codziennej praktyce, gdyż może to przynieść szereg korzyści finansowych, głównie w zakresie polepszenia płynności przedsiębiorstwa.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.