Od 1 kwietnia 2025 r. wchodzą w życie zmiany w stawkach VAT, co oznacza, że na wybrane produkty stawka VAT ulegnie zmianie. Ponadto wydłużono, do 31 grudnia 2026 r., stosowanie odwrotnego obciążenia na dostawy gazu, energii, praw do emisji CO2 oraz zniesiono obowiązek integracji kas fiskalnych z terminalami płatniczymi.

Zmiany w VAT wprowadza ustawa z 24 stycznia 2025 r. o zmianie ustawy o podatku od towarów i usług, ustawy o podatku akcyzowym oraz niektórych innych ustaw. Większość z nich wchodzi w życie 1 kwietnia 2025 r., z wyjątkiem tych dotyczących stosowania odwrotnego obciążenia, które obowiązują od 28 lutego 2025 r.

1. Odwrotne obciążenie dla dostaw gazu, energii

Pierwotnie ustawa o VAT w art. 145e przewidywała, że dostawy gazu w systemie gazowym, energii elektrycznej w systemie elektroenergetycznym lub uprawnień do emisji gazów cieplarnianych będą rozliczane na zasadzie odwrotnego obciążenia do 28 lutego 2025 r. Ustawodawca przedłużył ten termin do końca 2026 r., co oznacza, że nie zmienią się zasady rozliczeń tych transakcji i ewidencjonowania ich w JPK_VAT.

Jednocześnie doprecyzowano, jaki status musi mieć kupujący, aby rozliczać VAT na zasadzie odwrotnego obciążenia. Nowelizacja wprowadziła doprecyzowanie, iż musi on być zarejestrowany jako podatnik VAT czynny.

Dlatego po zmianie z art. 145e ustawy o VAT wynika, że nabywca musi rozliczyć VAT w przypadku zakupu gazu w systemie gazowym, energii elektrycznej w systemie elektroenergetycznym i usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, jeżeli łącznie są spełnione następujące warunki:

- w przypadku dostawy tego gazu lub tej energii – jest zarejestrowany jako podatnik VAT czynny, którego główna działalność w odniesieniu do nabywania gazu lub energii elektrycznej polega na ich odprzedaży i którego własne zużycie tych towarów jest nieznaczne;

- w przypadku świadczenia usług w zakresie przenoszenia uprawnień do emisji – jest zarejestrowany jako podatnik VAT czynny;

- dostawa tych towarów lub świadczenie tych usług są dokonywane w ramach transakcji zawartej bezpośrednio lub za pośrednictwem uprawnionego podmiotu na:

- giełdzie towarowej,

- rynku regulowanym lub Towarowej Giełdzie Energii (OTF);

- dostawcą lub usługodawcą jest zarejestrowany podatnik VAT, u którego sprzedaż nie jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 albo art. 113 ustawy o VAT.

2. Zmiany w stawkach VAT

Od 1 kwietnia 2025 r. zostaną wprowadzone zmiany w zakresie stosowania stawek VAT.

Stawka 0% na statki ratownicze

Został zmieniony art. 83 ust. 1 pkt 1 lit. b ustawy o VAT. Z nowej treści tego przepisu wynika, że stawką 0% są objęte dostawy używanych na morzu statków ratowniczych (CN ex 8905 90) i łodzi ratunkowych (CN ex 8906 90). Przepis ten nie będzie już ograniczał możliwości stosowania stawki 0% do dostawy pełnomorskich statków i łodzie ratunkowych. Stawką 0% będą opodatkowane również statki ratownicze i łodzie ratunkowe, które są wykorzystywane na morzu, a nie są statkami i łodziami pełnomorskimi.

Skutkiem zmiany tego przepisu jest również obniżenie stawki VAT z 23% do 0% w przypadku innych dostaw lub świadczeń, których przedmiotem będą statki ratownicze i łodzi ratunkowe, które są wykorzystywane na morzu, a nie są statkami i łodziami pełnomorskimi. Wynika to z faktu, że przepisy VAT(art. 83) często się odwołują do art. 83 ust. 1 pkt 1 ustawy o VAT. Dlatego stawkę 0% będzie można zastosować do:

- dostaw i importu części do wszystkich statków i łodzi ratowniczych używanych na morzu, jeżeli są w nie wbudowywane lub służą ich eksploatacji (art. 83 ust. 1 pkt 3 i 4 ustawy o VAT),

- usług najmu, dzierżawy, leasingu lub czarteru wszystkich statków i łodzi ratowniczych używanych na morzu oraz najmu, dzierżawy, leasingu lub czarteru wyposażenia tych jednostek (art. 83 ust. 1 pkt 12 ustawy o VAT),

- usług związanych z obsługą wszystkich statków i łodzi ratowniczych używanych na morzu należących

do armatorów morskich, z wyjątkiem usług świadczonych na cele osobiste załogi (art. 83 ust. 1 pkt 14 ustawy o VAT), - usług polegających na remoncie, przebudowie lub konserwacji wszystkich statków i łodzi ratowniczych używanych na morzu oraz ich części składowych (art. 83 ust. 1 pkt 15 ustawy o VAT).

Stawka 8% na wyroby medyczne

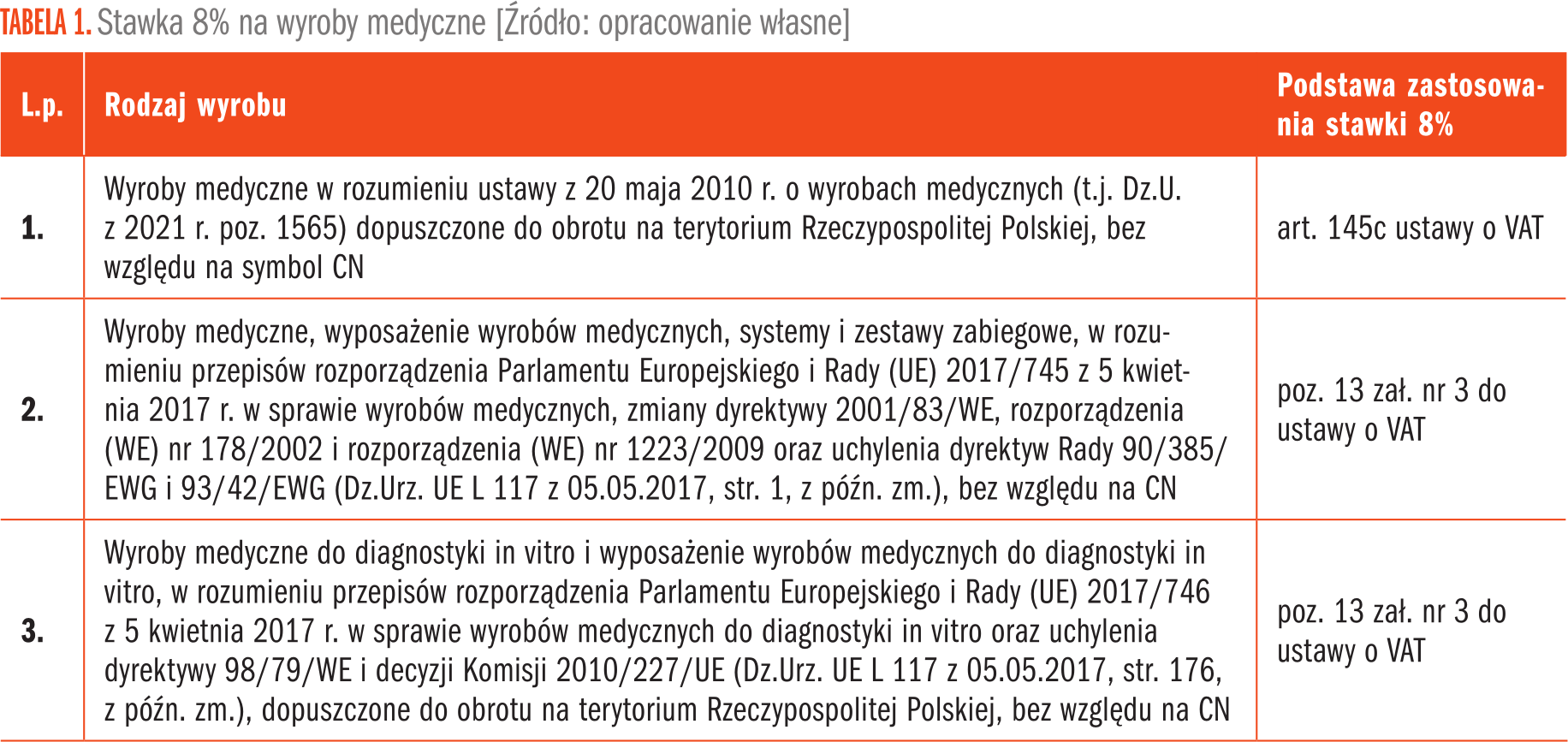

Zgodnie z art. 145c ustawy o VAT dostawa wyrobów medycznych, które zostały dopuszczone do obrotu na podstawie ustawy o wyrobach medycznych z 20 maja 2010 r. (zastąpionej ustawą z 7 kwietnia 2022 r. o wyrobach medycznych), miała być opodatkowana stawką 8% wyłącznie do 27 maja 2025 r.

Ustawodawca postanowił bezterminowo przedłużyć stosowanie stawki 8% na te wyroby medyczne. Dzięki tej zmianie dostawa wszystkich wyrobów medycznych (które będą spełniać określone przepisami wymagania) będzie opodatkowana stawką 8% (Tabela 1).

Stawka 8% na nawozy, pasze i środki ochrony roślin

Do 31 marca 2025 r. stawkę 8% można stosować na podstawie przepisów ustawy o VAT (poz. 10 zał. nr 3 do ustawy o VAT) oraz rozporządzenia w sprawie obniżonych stawek.

Aby wyeliminować niejednoznaczne rozumienie i interpretowanie pojęć nawozy, środki ochrony roślin i pasze, została uchylona poz. 10 załącznika nr 3 do ustawy o VAT i dodane poz. 10a–10c, w których produkty te są wymienione poprzez odwołanie do odpowiednich aktów prawnych (branżowych), tj. do ustawy o nawozach i nawożeniu oraz odpowiedniego rozporządzenia unijnego w zakresie nawozów, ustawy o środkach ochrony roślin oraz ustawy o paszach.

Ponadto przestaną obowiązywać przepisy rozporządzenia w sprawie obniżonych stawek, które „uzupełniały” przepisy ustawy w zakresie stosowania stawki 8% do sprzedaży nawozów czy środków ochrony roślin. Od 1 kwietnia 2025 r. całość regulacji dotyczących stosowania stawki 8% do tych towarów znajdzie się w ustawie o VAT. Spowodowało to nieznaczne zmiany w zakresie opodatkowania tych produktów.

Stawka 5% na produkty higieniczne dla kobiet

Przed zmianą stawką VAT na dostawy kubeczków menstruacyjnych CN ex 3924 90 00 i CN ex 4014 90 00 wynosiła 23%. Od 1 kwietnia 2025 r. zostanie obniżona do 5%. Dlatego do załącznika nr 10 do ustawy o VAT zostanie dodana poz. 18a(zob. dodana poz. 18a załącznika nr 10 do ustawy o VAT).

Stosowanie nowych stawek w okresie przejściowym

W przypadku zmiany stawki VAT należy stosować zasady określone w art. 41 ust. 14a i 14f ustawy o VAT. Oznacza to, że stosujemy stawkę VAT obowiązującą w momencie dokonania dostawy towarów, a nie wystawienia faktury. Natomiast do zaliczki stosujemy stawkę VAT obowiązującą w dniu jej wpłaty, a późniejsze dokonanie dostawy w okresie, gdy stawka VAT została zmieniona, nie spowoduje obowiązku korekty podatku od tej zaliczki.

3. Zniesienie obowiązku integracji kas fiskalnych z terminalami płatniczymi

Użytkownicy kas online mieli mieć obowiązek zintegrowania kas fiskalnych z terminalami płatniczymi. Rząd zdecydował jednak o wycofaniu się z tego rozwiązania. Ustawa z 24 stycznia 2025 r. zmieniająca ustawę o VAT znosi obowiązek zintegrowania kas online z terminalami płatniczymi.

Dlatego został również uchylony ust. 6kb art. 111 ustawy o VAT, który przewidywał sankcje za brak integracji kas fiskalnych z terminalami płatniczymi.

Podstawa prawna:

-

Art. 41 ust. 14a i 14f, art. 83 ust. 1 pkt 1 lit. b, art. 145c, poz. 10a–10c zał. nr 3, poz. 18a zał. nr 10 do ustawy z 11 marca 2004 r. o podatku od towarów i usług – t.j. Dz.U. z 2024 r. poz. 361; ost. zm. Dz.U. z 2024 r. poz. 1911,

- art. 6 ustawy z 24 stycznia 2025 r. o zmianie ustawy o podatku od towarów i usług, ustawy o podatku akcyzowym oraz niektórych innych ustaw – na dzień oddawania materiałów do druku ustawa czekała na podpis Prezydenta i publikację w Dz.U.

www.inforlex.pl

Pozostałe 0% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratęŹródło: Controlling i Rachunkowość Zarządcza nr 3-4/2025